Så blir du en vinnare i börsoron

Aktier har förmodligen varit det absolut bästa tillgångsslaget historiskt för att se dina pengar växa över tid. Faktum är att Stockholmsbörsen varit den absolut bästa börsen i den utvecklade världen under perioden 1900 – 2000. Under perioden har den årliga avkastningen varit 11,6 procent i nominella termer och 7,6 procent i reala termer, alltså inflationsjusterat. Den senaste tiden har dock börsen varit turbulent och skapat en pandemi av magont runt om i vårt avlånga land. Låt mig påminna dig om varför börsen är det rätta alternativet för ditt långsiktiga sparande.

Nu har vi data på Stockholmsbörsens OMXS30 sedan 1984 och där kan man se att börsen faktiskt gett en årlig avkastning på +8,8 % under perioden plus utdelning. Detta trots alla dystra tider med fallande börser och magont som ett brev på posten.

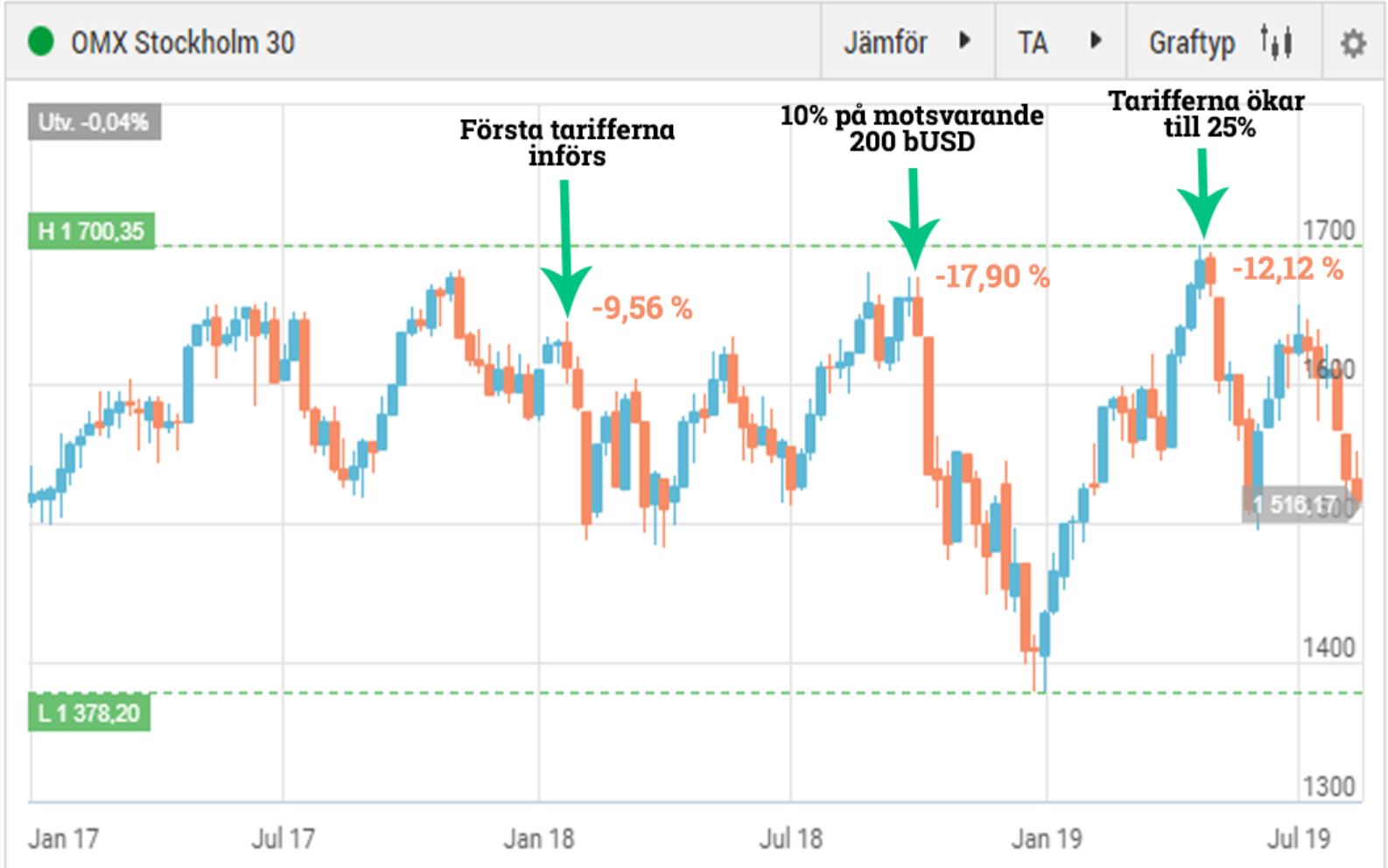

Ifjol fick vi uppleva den största korrektionen sedan 2015 när börsen föll -17,9 procent från augusti till mellandagarna. Skälet var delvis handelskonflikten, stigande amerikansk långränta och oro kring konjunkturens vigör. I USA som är världens största kapitalmarknad gjorde nedgången att börsåret fick det mindre smickrande epitetet ”sämsta börsåret sedan finanskrisen” och ”sämsta december sedan depressionen” vilket föga förvånande skapade stor oro bland sparare.

Många blev nog dock förvånade över den starka starten på 2019 som istället fick epitetet ”starkaste börsstarten på 32 år” vilket vittnar om att börsen ibland är oförutsägbar. Uppgången blev hela +20,4 procent innan säljarna tog överhand. Senaste börstoppen på OMXS30 noterades den 27 april 2015 och i år vände det ned den 25 april.

Media har inte till uppgift att hjälpa dig med ditt sparande och har aldrig haft, de har som mål att du ska läsa artiklar och köpa lösnummer. Du är din egen lyckas smed, glöm inte det! Speciellt inte när det blåser snålblåst på börsen. Då blir det ensamt och många ifrågasätter huruvida strategin man beslutat sig om i goda tider verkligen håller i sämre dito. Tro på dig själv!

Vad har skapat börsoron den senaste tiden?

Det finns en stark koppling mellan amerikanska presidentens handelskonflikt med Kina och den börsoro vi upplevt den senaste tiden. Som grädde på moset kan tilläggas hans twittrande som skapar en nyckfull oförutsägbarhet. Marknaden ogillar osäkerhet och en handelskonflikt gör det svårt, för att inte säga omöjligt, att överblicka eventuella konsekvenser. Oron är dock att en utbredd och långvarig handelskonflikt mellan världens två största ekonomier skall påverka global konjunktur negativt. Globalt har faktiskt denna oro lett till samtliga tre korrektioner på börsen sedan i början av 2018, alltså en nedgång på minst -10% fråntoppen.

Nyligen aviserade Donald Trump att han avsåg att skjuta på ytterligare tariffer från september till december och samtidigt undanta vissa varor från tullar. Dessutom fick vi veta att det mest troligt kommer att hållas samtal mellan USA och Kina i september, marknaden applåderade nyheterna. Någon dag senare var det dock dags för nästa kalldusch.

Inverterad yieldkurva satte skräck i marknaden

I onsdags inverterade den amerikanska yieldkurvan där tioåringen föll lägre än tvååringen för första gången sedan finanskrisen 2007. Det innebär att räntan på en tioårig statsobligation alltså handlades lägre än motsvarande tvååring. Konkret kan sägas att du alltså får mer betalt att låna ut pengar på två år än tio år. En ledande indikator som brukar sägas vara ett vattentätt sätt för att förutspå kommande recession i normala fall. Nu är det dock inte ”normala fall” och vi ska komma ihåg att vi globalt genomlever ett experiment med negativa räntor och kvantitativa lättnader där centralbanker äger en stor del av den utestående obligationsvolymen. De bevingade orden ”It’s a new economy” ska man vara försiktig med att uttala då risken är att man får stå med skägget i brevlådan, jag tror dock ingen ifrågasätter uttrycket denna gång.

Så hur pass pålitlig är då denna indikator? Börsen handlades ju trots allt ned -4,8 procent som mest under veckan efter detta omen. Historien visar att börsen brukar fortsätta stiga under ytterligare något år efter att yieldkurvan inverterat. I en artikel i Forbes påpekar de att yieldkurvan inverterade i februari 2006 samtidigt som nedgången på börsen kom i oktober 2007. Den som sålde direkt missade således ytterligare 25 procents uppgång på amerikanska indexet S&P 500.

Nedgångar på börsen tillhör vanligheten

Att investera pengar på börsen innebär att du tar risk, den risken får du också betalt för över tid i termer av avkastning. Sen kan man filosofiskt fråga sig vad risk faktiskt är, gängse uppfattning om att det är volatiliteten, alltså börsens rörlighet, behöver definitivt inte överensstämma med din syn. Personligen ser jag snarare volatiliteten som en möjlighet om jag har för avsikt att vara långsiktig på börsen. Volatiliteten ger dig möjlighet att vända börsens rörelser till din fördel genom att fylla på de aktieinnehav du har när sentimentet surnar till. Så var det ifjol när marknaden var rädd för 3-procentsnivån på amerikanska tioåringen och denna vecka när yieldkurvan inverterade.

I nedan bild ser du att sättningar på börsen inte är någon ”Black Swan”, snarare en fiskmås i urban miljö. Man ser dem då och då. Ibland sägs det skämtsamt att aktier stiger för att fisförnäma Stockholmare skall kunna köpa och faller för att snåla smålänningar skall kunna fylla på. Oavsett vilket läger du tillhör så kan det vara bra att titta på nedan bild och ställa dig frågan ”hur drar jag nytta av börsens naturliga svängningar?”. Kom ihåg att ju mer börsen stiger i det korta perspektivet desto mer av potentialen uttöms och vice versa.

Korrektioner är lika vanliga som mellandagsrean

En korrektion är som bekant en nedgång på minst tio procent från toppen senaste året och en björnmarknad är en nedgång på minst 20 procent under samma period. I skrivande stund befinner vi oss -10,6 procent från toppen 2019, vilket innebär att vi redan haft en korrektion i år. Börsens psykologi är i min mening en av de absolut viktigaste parametrarna att behärska för att bli långsiktigt framgångsrik på börsen, ändå pratar vi sällan om den dimensionen. Jag skulle vilja gå så långt som att säga att din egen psykologi är ett större hot än en börskrasch.

Den legendariske fondförvaltaren Peter Lynch förvaltade fonden Fidelity Magellan under 13 år och presterade då en årlig genomsnittlig avkastning på 29 %. Det är ren och skär världsklass och gör att 10 000 kronor som investerades initialt växte till 274 000 kronor efter 13 år. Detta till trots så förlorade den genomsnittliga spararen pengar genom att försöka hoppa från tuva till tuva och tajma marknaden. Ändå räknar vi kallt med att alla investerare är strängt kalkylerande nyttomaximerande vandrande miniräknare?

Under de senaste 36 åren har vi fått en korrektion under 32 av dessa, alltså i 89 % av fallen, ganska träffsäkert om du frågar mig. En korrektion har inneburit en nedgång på -14,8 procent under 75 dagar i snitt. Den nuvarande nedgången som skapat en del magont har alltså varit mindre än den genomsnittliga korrektionen historiskt. Tittar vi på samtliga nedgångar sedan 1984 så är motsvarande siffra -21,7 procent under 113 dagar. För den långsiktiga investeraren så innebär det att fallet pågått under 2-4 månadsspar och samtidigt lett till att du köpt fler aktier i portföljen till lägre kurser än tidigare.

Vad innebär en recession för börsen?

Nu är ju det här med lägre värdering tack vare en fallande börs ett mycket delikat uttryck. Det beror såklart på vart bolagsvinsterna tar vägen, men över tid stiger de som aggregat. Om vi får en recession, alltså fallande BNP under minst två kvartal i rad, så är det rimligt att tro att bolagsvinsterna sjunker. Dessutom är det troligt att värderingen av varje vinstkrona sjunker, vilket leder till multipelkontraktion (fallande P/E-tal). Vill du lära dig mer om detta så läser du mitt blogginlägg kring hur du bygger en aktieportfölj.

Björnmarknader brukar sammanfalla med recessioner, alltså en nedgång på minst -20 procent från toppen. Men hur har då börsen utvecklats under de senaste recessionerna? Sverige har haft recessioner under åren 1977, 1981, 1991 – 1993, 2007 – 2008 och 2012. De är inte alltså jättevanliga men de förekommer. De stora börskrascherna är dock alltjämt vanligare i fikarummet eller på Facebook-forumet än i verkligheten.

I bilden ovan ser vi att de tre senaste recessionerna dels sträcker sig så långt tillbaka såsom 27 år samt att de tenderar att innebära lite större nedgångar på börsen. Men man kan också fråga sig vad som är hönan och vad som är fjädern. Innebär en större börsnedgång att recessionen kommer eller är det ett resultat av externa chocker och kriser? 1992 genomlevde vi finans- och fastighetskrisen och 2007/2008 var det finanskrisen. Där är vi ju faktiskt inte idag. Men jag vill påminna om att de bästa affärerna görs i de sämsta av tider. Så skulle vi få sämre tider på börsen så gäller det att komma ihåg just det. Allt för många jag pratar med säger att börsen är sur och att det är jobbigt just nu. De säger även att de ska vänta tills börsen återhämtat sig innan de sparar mer och köper fler aktier. Jag gör precis tvärtom. Faktum är att dessa perioder inte heller varit speciellt långa, finans- och fastighetskrisen höll i sig i 827 dagar, finanskrisen i 473 och nedgången 2011 i 248 dagar. När sentimentet vänder och börsen letar sig mot nya höjder så säger samma personer att de egentligen borde ha köpt, och sen börjar det om igen.

Börsens historiska utveckling

”It’s different this time” är likaså bevingade ord. Ofta används de negativt av kritiker när någon säger att man inte behöver frukta börsen eller en nedgång. Men låt oss vända på det… vad är det som säger att nästa nedgång kommer bli ett finansiellt blodbad som man inte sällan läser att förståsigpåare på forum förutspår? Sist jag kollade så fungerade varken deras eller min spåkula. Låt mig påminna dig om att krascher är vanligare i fikarummet än i verkligheten, även om vi inte är immun mot dem. Så sluta oroa dig för något du inte kan påverka, vänd eventuella nedgångar till din fördel istället. Det du dock kan påverka är att inte ha pengar på börsen som du inte har råd att förlora. Pengar till en kontantinsats om ett halvår har inget på börsen att göra.

Far more money has been lost by investors preparing for corrections, or trying to anticipate corrections, than has been lost in corrections themselves.” – Peter Lynch

En reflektion är dock att vi ser bubbeldiskussionerna bubbla i media och diskussionsforum men med tanke på börsutvecklingen under 1980- och 1990-talet så undrar jag hur diskussionerna gick då. Dock ska vi komma ihåg att Sverige devalverade ett flertal gånger från 1976 och framåt med tillhörande höga inflationsnivå. Bara jag som tycker att de senaste årens börsutveckling liknar ”svensk mellanmjölk”?

Faktum är att ett uppgångsår i snitt har gett +26% och ett nedgångsår i snitt -18,5% sedan 1984 med korrektioner i 89% av fallen som sagt.

Historiken spelar roll

Trots att börsen varit turbulent den senaste tiden så är det viktigt att veta var vi kommer ifrån. Först kan jag börja med att säga att grafen ovan som visar OMXS30 historiska utveckling inte heller tar hänsyn till återinvesterad utdelning. Tar vi med den så blir uppgångsåren större och nedgångsåren mindre. Men även om börsen skakat lite grann i närtid så har topp 10 aktier i OMXS30 stigit +36,7 % i år. Tittar vi på topp 50 aktier i amerikanska indexet S&P 500 är siffran +52,5 % innevarande år. En viss förklaring finns i det faktum att börsen föll kraftigt fram till mellandagarna men som sagt, det är viktigt att komma ihåg var vi kommer ifrån.

De bästa affärerna görs i de sämsta av tider! Så hur blir du då en vinnare i börsoron? Bygg en långsiktig portfölj med god riskspridning och vänd börsens nyckfullhet till din fördel. Tro inte att alla vet mer än dig varpå du måste sälja aktier under en börsfrossa när det känns som att portföljen står på kvicksand. Kom ihåg att börsen ibland sjunker, det tillhör normaltillståndet. Ett sätt att göra det enklare är dessutom att tänka på din portfölj som kapital och byggstenar och din löpande ekonomi som pengar. Istället för att tänka på vad du kunnat göra för de pengar som nu ”försvunnit” så bör du tänka på den ökade potentialen framåt som en nedgång rimligtvis innebär.

Avkastning på dig,

Nicklas

Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet. Avkastningen kan också öka eller minska på grund av förändringar i valutakursen. Vi reserverar oss för eventuella fel i aktie- och fondinformationen som lämnas på denna sida. Åsikter och slutsatser som framkommer i bloggen är skribentens egna och skall inte ses som investeringsråd och/eller åsikter från Avanza.